O planejamento de aposentadoria é essencial para garantir um futuro financeiro seguro, envolvendo a compreensão do medo da aposentadoria, a avaliação das finanças pessoais, estratégias de investimento diversificadas e a elaboração de um orçamento eficaz. Consultoria financeira pode ser uma opção valiosa, mas deve-se considerar os custos e benefícios desse serviço.

Se você tem $2,5 milhões e ainda teme não conseguir se aposentar, não está sozinho. O planejamento de aposentadoria é um tema que gera muitas dúvidas e inseguranças. Neste artigo, vamos explorar como você pode gerenciar suas finanças e garantir um futuro tranquilo.

Sumário

- 1 Entendendo o Medo da Aposentadoria

- 2 Avaliação das Finanças Pessoais

- 3 Estratégias de Investimento para Aposentadoria

- 4 Importância do Orçamento na Aposentadoria

- 5 Consultoria Financeira: Vale a Pena?

- 6 FAQ – Perguntas frequentes sobre planejamento de aposentadoria

- 6.1 Por que é importante entender o medo da aposentadoria?

- 6.2 Como posso avaliar minhas finanças pessoais para a aposentadoria?

- 6.3 Quais são algumas estratégias de investimento eficazes para a aposentadoria?

- 6.4 Qual a importância de ter um orçamento na aposentadoria?

- 6.5 Vale a pena contratar um consultor financeiro para planejamento de aposentadoria?

- 6.6 Como posso garantir que meu planejamento de aposentadoria esteja no caminho certo?

Entendendo o Medo da Aposentadoria

O medo da aposentadoria é uma preocupação comum entre muitas pessoas, especialmente quando se trata de garantir que seus recursos financeiros sejam suficientes para cobrir suas despesas ao longo dos anos. Para muitos, a ideia de não ter um salário fixo pode ser assustadora, e isso pode gerar ansiedade sobre o futuro.

É importante entender que esse medo muitas vezes está ligado a fatores como a incerteza econômica, a longevidade e a saúde. À medida que a expectativa de vida aumenta, as pessoas se preocupam mais com a possibilidade de viver mais tempo do que o planejado, o que pode levar a um esgotamento dos recursos financeiros.

Além disso, a falta de informação sobre como gerenciar investimentos e poupanças pode intensificar essa insegurança. Muitas pessoas não têm certeza de quanto realmente precisam economizar ou quais são as melhores opções de investimento para garantir uma aposentadoria confortável.

Para lidar com esse medo, é crucial fazer um planejamento financeiro detalhado. Isso inclui avaliar suas despesas atuais e futuras, considerar a inflação e entender como suas economias podem crescer ao longo do tempo. Um bom planejamento pode ajudar a transformar esse medo em confiança.

Por fim, conversar com um consultor financeiro pode ser uma ótima maneira de esclarecer dúvidas e obter orientações personalizadas. Eles podem ajudar a criar um plano que se adapte às suas necessidades e objetivos, proporcionando uma sensação de segurança em relação ao futuro.

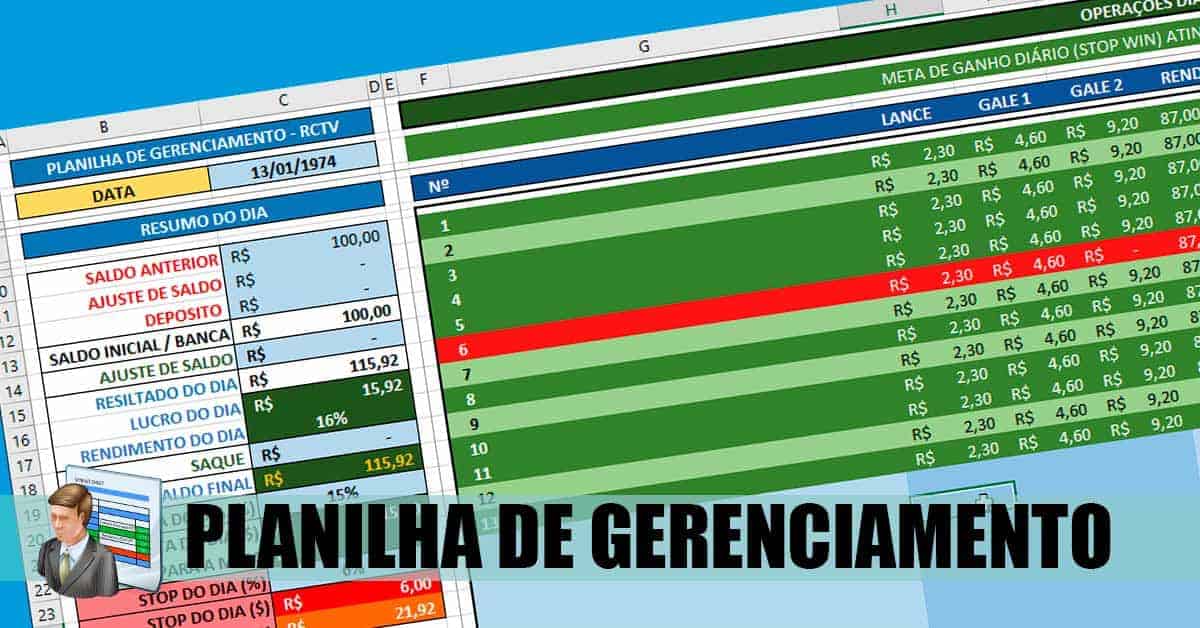

Avaliação das Finanças Pessoais

A avaliação das finanças pessoais é um passo fundamental para quem deseja se preparar adequadamente para a aposentadoria. Isso envolve analisar detalhadamente sua situação financeira atual, incluindo rendimentos, despesas, dívidas e ativos. O primeiro passo é fazer um levantamento completo de todos os seus ganhos mensais e anuais.

Depois, é essencial listar todas as suas despesas. Isso inclui despesas fixas, como aluguel ou hipoteca, contas de serviços públicos, alimentação e transporte, bem como despesas variáveis, como entretenimento e viagens. Ter uma visão clara de onde seu dinheiro está indo é crucial para entender suas reais necessidades financeiras.

Além disso, é importante considerar suas dívidas. Se você tem empréstimos ou cartões de crédito, deve avaliar suas taxas de juros e o impacto que isso pode ter nas suas finanças a longo prazo. Reduzir ou eliminar dívidas pode liberar mais recursos para economizar e investir para a aposentadoria.

Outro aspecto a considerar é a sua poupança e investimentos. Avalie quanto você já possui guardado e como esse valor está distribuído entre diferentes tipos de investimentos, como ações, títulos, imóveis e contas de aposentadoria. Isso ajudará a entender se você está no caminho certo para atingir seus objetivos financeiros.

Por fim, ao realizar essa avaliação, considere também suas metas de aposentadoria. Pergunte-se: quanto você gostaria de ter ao se aposentar? Qual estilo de vida deseja manter? Definir essas metas ajudará a moldar seu planejamento financeiro e a determinar quanto precisa economizar e investir a cada mês.

Estratégias de Investimento para Aposentadoria

Desenvolver estratégias de investimento para a aposentadoria é crucial para garantir que você tenha recursos suficientes para viver confortavelmente. Com $2,5 milhões, é fundamental diversificar seus investimentos para minimizar riscos e maximizar retornos.

Uma estratégia popular é a alocação de ativos, que envolve dividir seu portfólio entre diferentes classes de ativos, como ações, títulos, imóveis e fundos mútuos. Essa abordagem ajuda a equilibrar o risco e a recompensa, já que diferentes ativos tendem a se comportar de maneira diferente em várias condições de mercado.

Por exemplo, enquanto as ações podem oferecer altos retornos a longo prazo, elas também vêm com um risco maior de volatilidade. Por outro lado, os títulos tendem a ser mais seguros, mas oferecem retornos menores. Portanto, uma combinação desses ativos pode proporcionar um crescimento constante ao longo do tempo, ao mesmo tempo em que protege seu capital.

Outra estratégia importante é investir em contas de aposentadoria, como um 401(k) ou um IRA (Individual Retirement Account). Essas contas oferecem vantagens fiscais que podem aumentar significativamente seu patrimônio ao longo do tempo. Contribuir regularmente para essas contas, especialmente se seu empregador oferecer correspondência, é uma maneira eficaz de aumentar suas economias para a aposentadoria.

Além disso, considere investir em imóveis. A propriedade pode ser uma excelente maneira de gerar renda passiva e aumentar seu patrimônio líquido. Se você optar por alugar imóveis, isso pode fornecer uma fonte estável de renda durante a aposentadoria.

Por último, não se esqueça da importância da revisão periódica do seu portfólio. À medida que você se aproxima da aposentadoria, pode ser necessário ajustar sua alocação de ativos para reduzir o risco e garantir que você tenha liquidez suficiente para cobrir suas despesas. Consultar um planejador financeiro pode ser valioso nesse processo, ajudando a garantir que suas estratégias de investimento estejam alinhadas com seus objetivos de aposentadoria.

Importância do Orçamento na Aposentadoria

O orçamento é uma ferramenta essencial para quem está planejando a aposentadoria, pois permite ter uma visão clara de suas finanças e ajuda a controlar os gastos. Ao elaborar um orçamento, você pode identificar onde está gastando mais do que deveria e fazer ajustes para aumentar suas economias.

Uma das primeiras etapas na criação de um orçamento é determinar suas despesas mensais. Isso inclui tanto as despesas fixas, como aluguel e contas, quanto as variáveis, como alimentação e entretenimento. Ao entender suas despesas, você poderá ver quanto dinheiro sobra no final do mês para investir em sua aposentadoria.

Além disso, um orçamento bem elaborado ajuda a estabelecer metas financeiras. Você pode definir quanto deseja economizar a cada mês e acompanhar seu progresso. Isso não apenas mantém você motivado, mas também garante que você esteja no caminho certo para atingir seus objetivos de aposentadoria.

Outra vantagem do orçamento é que ele permite planejar para imprevistos. A aposentadoria pode trazer despesas inesperadas, como cuidados médicos ou reparos em casa. Ao ter um orçamento flexível, você pode reservar uma parte de sua renda para um fundo de emergência, garantindo que estará preparado para lidar com essas situações sem comprometer suas economias para a aposentadoria.

Por fim, revisar e ajustar seu orçamento regularmente é crucial. À medida que suas circunstâncias financeiras mudam, como aumento de renda ou mudanças nas despesas, é importante adaptar seu orçamento para refletir essas mudanças. Isso garante que você esteja sempre focado em suas prioridades financeiras e que sua aposentadoria esteja bem planejada.

Consultoria Financeira: Vale a Pena?

A consultoria financeira pode ser um recurso valioso para quem está planejando a aposentadoria, mas a pergunta que muitos se fazem é: vale a pena investir nesse serviço? A resposta pode variar dependendo da sua situação financeira e do seu conhecimento sobre investimentos.

Para começar, um consultor financeiro pode oferecer uma visão especializada e objetiva sobre suas finanças. Eles possuem o conhecimento necessário para ajudar a identificar suas metas de aposentadoria, avaliar sua situação financeira atual e desenvolver um plano personalizado que se adapte às suas necessidades.

Além disso, um consultor pode ajudá-lo a entender melhor as opções de investimento disponíveis e como elas se encaixam em seu portfólio. Isso é especialmente útil para aqueles que não têm tempo ou interesse em se aprofundar no mundo dos investimentos. Com a orientação de um profissional, você pode evitar erros comuns que podem custar caro no longo prazo.

Outro ponto a considerar é que a consultoria financeira pode proporcionar uma maior tranquilidade. Saber que você tem um especialista ao seu lado, monitorando seus investimentos e ajustando seu plano conforme necessário, pode aliviar a ansiedade em relação ao futuro financeiro.

No entanto, é importante considerar os custos associados à consultoria financeira. As taxas podem variar bastante, e é essencial garantir que os benefícios superem os custos. Antes de contratar um consultor, faça uma pesquisa, compare preços e verifique as credenciais do profissional. Pergunte-se se você está disposto a pagar por esse serviço e se acredita que ele trará um retorno sobre o investimento.

Por fim, a consultoria financeira pode ser uma excelente opção, especialmente para aqueles que se sentem perdidos em relação ao planejamento da aposentadoria. No entanto, é fundamental avaliar suas necessidades, seu orçamento e a qualidade do serviço oferecido antes de tomar uma decisão final.

FAQ – Perguntas frequentes sobre planejamento de aposentadoria

Por que é importante entender o medo da aposentadoria?

Entender o medo da aposentadoria ajuda a identificar preocupações e a desenvolver um planejamento financeiro que traga segurança.

Como posso avaliar minhas finanças pessoais para a aposentadoria?

Faça um levantamento de suas receitas, despesas, dívidas e ativos para ter uma visão clara da sua situação financeira.

Quais são algumas estratégias de investimento eficazes para a aposentadoria?

Diversificar seu portfólio, investir em contas de aposentadoria e considerar imóveis são algumas estratégias eficazes.

Qual a importância de ter um orçamento na aposentadoria?

Um orçamento ajuda a controlar gastos, estabelecer metas financeiras e planejar para imprevistos.

Vale a pena contratar um consultor financeiro para planejamento de aposentadoria?

Sim, um consultor pode oferecer orientação especializada e ajudar a desenvolver um plano personalizado, mas é importante avaliar os custos envolvidos.

Como posso garantir que meu planejamento de aposentadoria esteja no caminho certo?

Revise seu planejamento regularmente, ajuste seu orçamento e consulte um profissional se necessário para garantir que você esteja atingindo suas metas.